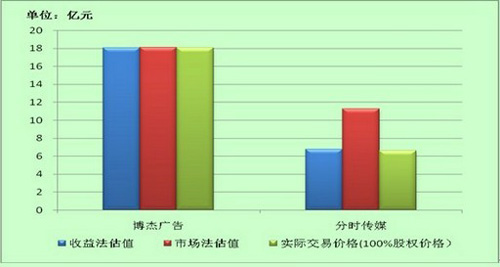

圖2 收益法、資產(chǎn)法估值與實際交易價格比較

資料來源:賽迪經(jīng)智 2013,08

而藍色光標在收購博杰廣告和分時傳媒時,都分別采取了收益法和市場法(市盈率法)進行評估,最終也選擇了以收益法評估結(jié)果作為最終交易價格。同樣是市場法評估,對博杰廣告的市場法評估值和收益法評估值差異不大,而分時傳媒的市場法評估值高于收益法評估值66.68%,主要原因是可比公司業(yè)務(wù)領(lǐng)域與評估對象并不完全相同,即便對財務(wù)杠桿進行調(diào)整,也難以消除業(yè)務(wù)差異的影響;特別是一些輕資產(chǎn)類公司缺乏可比的上市公司,造成了市場法評估結(jié)果應(yīng)用受到限制。

圖3 收益法、資產(chǎn)法估值在藍色光標收購中的應(yīng)用

資料來源:賽迪經(jīng)智 2013,08

收益法評估的核心是用于評估的收益類型、收益增長率和折現(xiàn)率,收益類型和折現(xiàn)率相對容易達成共識,而增長率是并購雙方評估的焦點,也是決定最終收購價格的關(guān)鍵。由于收益法能夠?qū)说墓镜氖找嫣匦浴⑽磥沓砷L性和風(fēng)險特征進行綜合考慮,評估被收購標的長期的盈利能力,因此成為并購操作中價值評估的常用方法。

(二)市場法適合與對賭相結(jié)合

很多輕資產(chǎn)類公司屬于近年來快速興起的新興產(chǎn)業(yè),歷史波動性較大,未來增長率難以預(yù)期;而不同公司財務(wù)結(jié)構(gòu)和風(fēng)險特征也各不相同,如何確定合適的折現(xiàn)率也是問題。上述原因?qū)е率找娣ㄔu估有時雙方難以達成共識,在此情況下,采取相對簡單的市場法進行估值,輔以業(yè)績承諾條款,可以將收購的風(fēng)險和收益相匹配。

在2011年7月,藍色光標收購精準陽光、美廣互動時,采用了市場法中的市盈率法,按照精準陽光2011年承諾的稅后利潤的10.5倍和10倍市盈率確定了最終的交易價格。一旦承諾實現(xiàn),即按照約定支付對價;若無法實現(xiàn),支付對價將進行調(diào)整。

表3 市場法估值在藍色光標收購中的應(yīng)用

|

被收購公司2011年實現(xiàn)利潤 |

藍色光標支付對價PE值 |

|

藍色光標收購精準陽光 |

>3250萬 |

17400萬 |

|

3150萬≤2011年利潤<3250萬 |

10.5倍PE |

|

2500≤萬2011年利潤<3150萬 |

9倍PE |

|

2000萬≤2011年利潤<2500萬 |

8倍PE |

|

2011年利潤<2000萬 |

有權(quán)解除合同 |

|

藍色光標收購美廣互動 |

2011年利潤≥500萬 |

10倍 |

|

450萬≤2011年利潤<500萬 |

9倍 |

|

400萬≤2011年利潤<450萬 |

8倍 |

|

2011年利潤<400萬 |

有權(quán)解除合同 |

資料來源:賽迪經(jīng)智 2013,08

(三)戰(zhàn)略收購需考慮協(xié)同價值

估值的實質(zhì)是對收購標的未來收益進行評估,但是收益法、市場法、資產(chǎn)法集中在對標的公司本身價值的評估,難以評價并購整合產(chǎn)生后的交叉銷售、渠道共享、專利互用、技術(shù)分享等產(chǎn)生的協(xié)同效應(yīng)。

2013年7月百度收購91無線,給后者全部股權(quán)估值19億美元;而此前91無線擬在香港創(chuàng)業(yè)板上市時,其估值僅有10億美元。百度收購的溢價如此之高,主要原因是獲取移動生態(tài)和應(yīng)用分發(fā)方面的資產(chǎn)對百度構(gòu)建完整的移動互聯(lián)網(wǎng)生態(tài)系統(tǒng)意義重大。雖然業(yè)界普遍認為百度收購91無線的出價超出預(yù)期,但是此項收購的戰(zhàn)略意義重大,對百度的移動互聯(lián)網(wǎng)業(yè)務(wù)有巨大的提升作用。

美盛文化收購締順科技控股權(quán)也出于戰(zhàn)略層面的考慮。盡管后者凈資產(chǎn)為-2493萬元,凈利潤為-839萬元,已經(jīng)處于嚴重虧損狀態(tài),但是前者依然出資1980萬獲得后者51%股權(quán)。美盛文化認為締順科技作為動漫產(chǎn)業(yè)鏈的重要一環(huán),收購?fù)瓿珊螽a(chǎn)業(yè)鏈條的整合有望與公司現(xiàn)有業(yè)務(wù)實現(xiàn)協(xié)同發(fā)展。

早在2005年,雅虎以其在中國的全部資產(chǎn)加上10億美元現(xiàn)金獲得阿里巴巴集團40%的經(jīng)濟利益和35%的投票權(quán),而阿里巴巴2005年的營業(yè)收入不過7.38億元人民幣,稅后利潤只有0.7億元人民幣。現(xiàn)在來看雅虎的該項戰(zhàn)略投資是其有史以來最成功的收購,因為2012年9月阿里巴巴回購雅虎20%股權(quán)時,支付后者近76億美元。而雅虎剩余20%的股權(quán)價值在阿里巴巴上市后估計將超過200億美元。

事實上,輕資產(chǎn)類公司戰(zhàn)略性的收購很可能在未來產(chǎn)生極大的協(xié)同價值,導(dǎo)致此類并購常常出現(xiàn)大幅溢價。對此類并購標的的估值不僅僅要考慮被收購公司本身在未來產(chǎn)生的收益,還需要綜合考慮該資產(chǎn)經(jīng)過整合后與公司既有資產(chǎn)之間的聯(lián)動效應(yīng),以綜合評估收購價值。

想認識全國各地的創(chuàng)業(yè)者、創(chuàng)業(yè)專家,快來加入“中國創(chuàng)業(yè)圈”

|